Lorsque vous investissez dans l’immobilier locatif, vous pouvez en tirer des bénéfices, des revenus complémentaires ou conserver votre patrimoine en cas de crise financière. Seulement, vous devez opter pour un régime fiscal capable d’optimiser la rentabilité de votre investissement locatif. Mais, quel régime fiscal choisir ? La suite du présent article vous donnera des indices.

Plan de l'article

- Ce qu’il faut savoir sur les régimes fiscaux

- Location nue, cas du régime microfoncier

- Location nue, cas du régime réel

- Location meublée, cas du régime Micro-BIC

- Location meublée, cas du régime réel

- Les avantages fiscaux de l’investissement en Pinel

- L’impact du régime fiscal sur la rentabilité de votre investissement locatif

Ce qu’il faut savoir sur les régimes fiscaux

A lire en complément : Les avantages des primes CEE grâce à la fiche bar TH 164

Il existe principalement deux types de régimes fiscaux qui sont applicables sur un type d’investissement locatif : le régime microfoncier (location nue) ou micro BIC (Bénéfice Industriels et Commerciaux) et le régime réel (location nue et meublée). En location vide, le régime microfoncier est appliqué aux bailleurs dont les revenus fonciers (loyers perçus et déclarés) sont limités à 15 000 euros par an.

Lorsqu’ils dépassent ce seuil ou sur option, ils relèvent du régime réel. Pour ce qui est de la location meublée, vous relevez du régime BIC lorsque vos revenus locatifs bruts sont inférieurs 32 600 euros l’an. Du moment où vous dépassez ce seuil ou sur option pour ceux qui se situent sous ce seuil, vous relevez du régime réel.

A lire en complément : Travaux déductibles : quels sont les avantages fiscaux à connaître ?

Location nue, cas du régime microfoncier

En jetant votre dévolu sur ce régime, vous bénéficierez d’un abattement forfaitaire de 30 % sur vos revenus locatifs. Au lieu donc de payer des impôts sur la totalité des revenus fonciers, vous ne payez des impôts que sur 70 % desdits loyers. Pour être un adhérant, vous devez juste remplir la déclaration d’impôt 2042.

Location nue, cas du régime réel

Lorsque vous adhérez à ce type de régime sous option, sachez que cela est irrévocable pendant trois ans, et ceci même si vous êtes en déficit foncier (montant des charges déductibles supérieur aux recettes). Avec ce régime, vous pouvez déduire vos charges diverses de vos revenus fonciers. Il s’agit des taxes foncières, des intérêts d’emprunt, des frais d’assurances, des frais d’entretiens et de travaux de rénovation. En cas de déficit foncier, toutes ces charges sont déduites de vos autres revenus.

Location meublée, cas du régime Micro-BIC

Avec cette option, vous bénéficiez d’un abattement de 50 % sur vos revenus locatifs. En réalité, vous n’êtes imposé que sur 50 % de vos loyers.

Location meublée, cas du régime réel

Pour ceux bénéficiant de ce régime fiscal, ils peuvent également déduire leurs charges diverses de leurs revenus locatifs tels présentés dans le cas de la location nue. En plus de ces avantages, ils peuvent aussi en déduire l’amortissement du mobilier et de l’immobilier. Dans le cas d’un déficit, les autres revenus non professionnels obtenus la même année ou les dix années à venir en paient les frais.

Les avantages fiscaux de l’investissement en Pinel

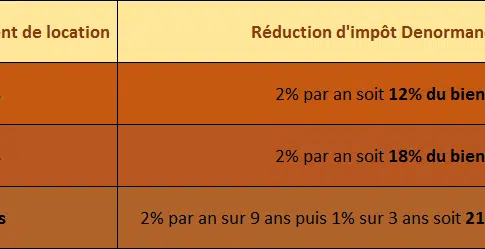

En investissant dans le dispositif Pinel, les contribuables peuvent bénéficier de nombreux avantages fiscaux. Il permet de réduire son impôt sur le revenu en fonction de la durée de location du bien immobilier. Pour une durée de 6 ans, la réduction est de 12 %, pour 9 ans elle atteint 18 % et pour une location de 12 ans, elle s’élève à 21 %. Ces taux s’appliquent sur le montant total des investissements réalisés.

Grâce au régime Pinel, les propriétaires bénéficient aussi d’une exonération partielle ou totale des revenus fonciers pendant toute la durée du dispositif. Cette mesure incitative permet ainsi aux investisseurs d’alléger leur fiscalité et d’améliorer leur rentabilité locative.

Il est primordial de souligner que cette défiscalisation n’est accessible qu’à condition que le logement respecte certaines conditions.

L’impact du régime fiscal sur la rentabilité de votre investissement locatif

Lorsque l’on envisage un investissement locatif, il faut prendre en compte le régime fiscal choisi, car cela peut avoir un impact significatif sur la rentabilité de l’opération. En effet, chaque régime présente des avantages et des inconvénients qui influenceront directement les revenus générés par votre bien immobilier.

Le choix entre le régime réel et le micro foncier aura une incidence sur la manière dont vos revenus fonciers seront imposés. Le régime réel nécessite une comptabilité plus complexe puisqu’il faut tenir compte de toutes les charges déductibles liées à votre bien (travaux, intérêts d’emprunt, assurance…) tandis que dans le cadre du micro foncier, vous bénéficiez d’un abattement forfaitaire de 30% sur vos recettes sans pouvoir déduire vos charges réelles.

Il faut déterminer quel régime sera le plus avantageux pour vous. Dans certains cas, notamment lorsque les charges sont élevées ou que des travaux importants doivent être effectués dans le logement loué, opter pour le régime réel peut s’avérer plus judicieux.

Il ne faut pas négliger l’aspect de la revente de votre bien. En effet, certains régimes fiscaux peuvent avoir une influence sur le montant de la plus-value réalisée lors de la vente. Par exemple, en optant pour le régime réel et en faisant des travaux d’amélioration dans votre logement, vous pourrez bénéficier d’une exonération partielle voire totale des plus-values sous certaines conditions.